„Szerkesztő:Ferrero/Befektetési stratégiák mérnökök és informatikusok részére” változatai közötti eltérés

Új oldal, tartalma: „Az egész oldal egy videó miatt készült: [https://www.youtube.com/watch?v=yd91dW8JrLg Befektetési stratégiák mérnökök és informatikusok részére]” |

|||

| (13 közbenső módosítás ugyanattól a felhasználótól nincs mutatva) | |||

| 1. sor: | 1. sor: | ||

Az egész oldal egy videó | Az egész oldal egy videó ihlette: [https://www.youtube.com/watch?v=yd91dW8JrLg Befektetési stratégiák mérnökök és informatikusok részére] (2011-es videó). | ||

== Befektetési stratégiák == | |||

Az informatikusok szeretnek ezekről táblázatokat készíteni. :) | |||

Ha saját stratégiák készítünk, akkor érdemes megmutatni egy objektív, független pénzügyi tanácsadónak. | |||

=== Pénzügyi ökölszabályok === | |||

Németországban, Angliában, Nyugat-Európában profi szinten üzik. Egyetem után a szülök a diákot elküldik egy pénzügyi tanácsadóhoz és megtervezik a pénzügyi terveiket. | |||

[[Fájl:ferrero_befektetesi_strategiak_penzugyi_okolszabalyok.png]] | |||

=== Pénzügyi tervezés alapgondolatok === | |||

Ennek elkészítése 1-2 óra legalább, hogy teljes és precíz legyen. | |||

==== Rövid távú tartalék ==== | |||

* Célja: munkahely kiesés esetén, váratlan kiadások | |||

* Annyi havi megélhetési tartaléknak kéne lenni, ahány % a munkanélküli ráta (de már 3-6 havi is jó lenne) | |||

* Milyen megtakarítást válasszunk? | |||

** Biztonságos legyen | |||

** Bármikor hozzá tudjunk férni | |||

==== Közép távú tartalék ==== | |||

* Célja: jellemzően saját ingatlan vétele, de lehet egy féléves világ körüli utazás | |||

* Milyen megtakarítást válasszunk? | |||

** Biztonság vagy hozam? Attól függ hogy mik az igények, hány éves a középtáv | |||

==== Hosszú távú tartalék ==== | |||

* Célja: nyugdíj, anyagi függetlenség, gyermekek életkezdése | |||

* Milyen megtakarítást válasszunk? | |||

** A biztonság és a hozam fontos | |||

** Ha tudjuk hogy mikor lesz a nyugdíj/gyerekek életkezdése, akkor tudjuk hogy mikor akarunk hozzáférni | |||

=== Számolás === | |||

Ahhoz hogy ki tudjuk számolni a nyugdíj tökénket, ahhoz kell a havi kiadás. | |||

==== Havi kiadás számolása ==== | |||

3 hónapon keresztül napi szinten vezetni a kiadásoket, és az éves nagyobb költségeket (nyaralás, síelés, karácsony, ajándékok) leosztani 12-vel és hozzáadni a havi összeghez. | |||

'''Nyugdíj''': A jelenlegi havi kiadások * 150 = Nyugdíjtöke | |||

==== Példa ==== | |||

* Informatikus havi 400.000 Ft kiadása: 400.000 * 150 = 60.000.000 Ft | |||

** Ehhez 15 évig 1.200.000 Ft évente szükséges, vagy | |||

** 20 évig 700.000 Ft befektetés elegendő. | |||

* Egy feltétellel igaz: nem nyúlunk hozzá a pénzhez | |||

=== Család biztonsága === | |||

* Halál estére 3 évet fedezö életbiztosítás | |||

* Havi megélhetési költség * 12 * 3 | |||

* Pl. 300.000 Ft * 12 = 3.600.000 | |||

** 3.600.000 * 3 = 10.800.000 Ft | |||

* Rövid távú tartalék | |||

* Ha nincs gyerek vagy mindkét fél keres akkor nem annyira szükséges | |||

=== Nyugdíj vagy nyögdíj? === | |||

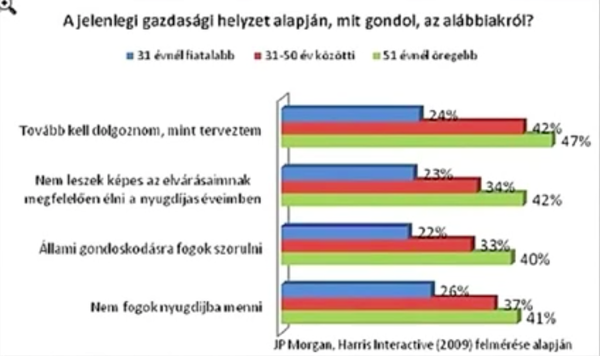

[[Fájl:ferrero_befektetesi_strategiak_nyugdíj_vagy_nyögdíj.png|600px]] | |||

=== Pénzügyi átrendezödés, vagy válság? === | |||

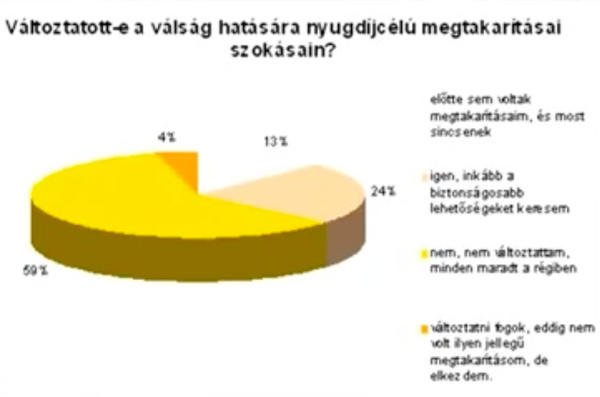

[[Fájl:ferrero_befektetesi_strategiak_valtozotte-e_a_valsag_hatasara_nyugdijcelu.png|600px]] | |||

Nyugat-Európában a megtakarítások 80%-a részvényalapú, hosszútávú befektetés, hosszútávra van félretéve, 20% készpénz/bankbetét. Magyarországon ez fordítva van, többség bankbetétben tartja a pénzét, mert nem tudnak róla az emberek és nem tudatosan gondolják át a pénzügyeket. | |||

=== 12% részvények estén? === | |||

[[Fájl:ferrero_befektetesi_strategiak_12_szazalek_reszveny.png|600px]] | |||

SMP index: 72 év alatt volt 55 év, mikor pozitív hozamot hoztak és 17 év mikor negatív. A 17 évből is csak pár év volt mikor sok volt a negatív. | |||

Átlaghozam: 12,8% Átlageltérés: 24,4% | |||

24,4%-ot ki lehet védeni több részvénybe való befektetéssel például. | |||

=== Befektetési háromszög === | |||

[[Fájl:ferrero_befektetesi_strategiak_befektetesi_haromszog.png]] | |||

Minden megtakarítás vagy befektetés 3 tulajdonságból áll: | |||

* hozam | |||

* biztonság | |||

* hozzáférhetőség (likviditás) | |||

A probléma, hogy olyan nem létezik hogy mind a három teljesül. Ezekből kettőt lehet választani, de nem probléma, ha tudjuk hogy mikor és mire fordítjuk azt a bizonyos összeget. | |||

==== Biztonságos, bármikor hozzáférhető ==== | |||

* Bankbetét | |||

* Állampapírok | |||

* Kötvények | |||

* bár nem biztos hogy annyira biztonságos | |||

* a hozamról le kell mondani | |||

==== Hozzáférhető, szerencse esetén hozatom is hozhat ==== | |||

* Direkt tőzsde avagy spekuláció | |||

* biztonságról lemondunk | |||

=== Másik háromszög === | |||

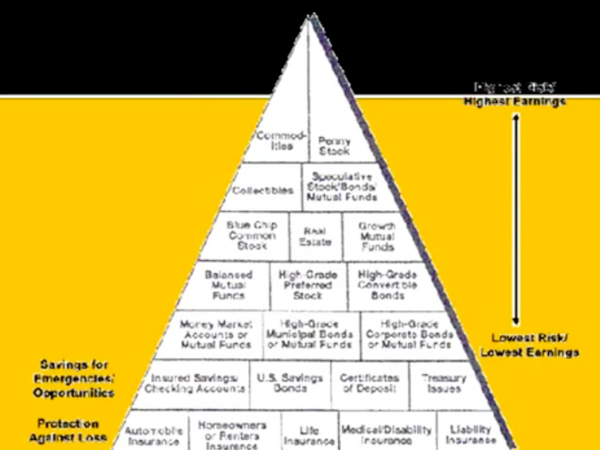

[[Fájl:ferrero_befektetesi_strategiak_befektetesi_masik_haromszog.png|600px]] | |||

* Legalacsonyabb kockázattal bíróktól fölfele. | |||

* Előszór az alacsony kockázatúakkal kezdjük, majd fokozatosan fölfelé a kevésbé biztonságosakhoz | |||

=== Direkt tőzsdézés === | |||

* Megfelelö tudással és tapasztalattal. | |||

* Az egész portfólió max. 5%-át adja egy cég részvénye. | |||

* Átvilágítani a család jelenlegi portfólióját. | |||

==== Portfólió ==== | |||

Ingatlan, bankbetét, kötvény, befektetési alap. | |||

=== Egyéb pénzügyi stratégiák === | |||

* adótervezés | |||

* gyermek oktatása | |||

* cash flow tervezés | |||

* privát nyugdíjalap | |||

* hagyatéktervezés | |||

=== Portfólió optimalizálás === | |||

* Hitelek átnézetése minimum 2-3 évente | |||

* Biztosítások átnézetése minimum 2-3 évente | |||

* Új és új konstrukciók, újabb pénzintézetek | |||

== Pénzügyi tervezés folyamata == | |||

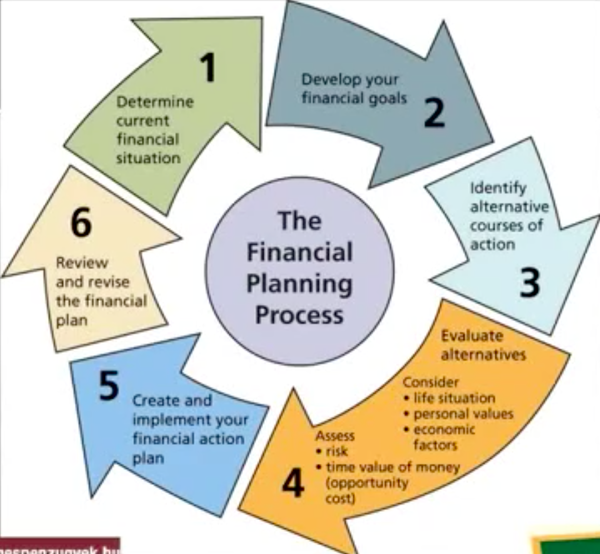

[[Fájl:ferrero_befektetesi_strategiak_penzugyi_tervezes_folyamata.png|600px]] | |||

# Határozzuk meg, hogy most hol vagyunk, milyen anyagi helyzetben vagyunk, milyen korábbi pénzügy kalandokban vettünk részt | |||

# Pénzügyi célok | |||

# Alternatívak keresése | |||

# 4. | |||

# 5. | |||

# 6. | |||

''Jobb stratégia is jobb mint hogyha nincs stratégia.'' | |||

=== Mi alapján hozzuk a pénzügyi döntéseinket? === | |||

* Tervezzünk! | |||

* Ne az érzelmeinkre alapozzuk a pénzügyi döntéseinket! | |||

** vannak olyanok, akik a bevételük 50%-át olyan kacatokra költik, melyeket sosem használnak, csak érzelmi alapon vásárolták meg | |||

** ruha vásárlási tipp: ha megtetszik egy ruha, menjen ki a boltból 10 percre, menjen vissza és ha még mindig kell, akkor vegye meg | |||

* Pénzügyi intelligencia! | |||

== Ajánlott könyvek == | |||

Tóth András: Ösember a pénztárcámban | |||

== Hasonló videók == | |||

* [http://www.tothandras.hu/videok/ Dr. Tóth András oldalán] elérhető videók, | |||

== Ajánlott oldalak == | |||

* http://bironora.hu | |||

* http://www.tothandras.hu | |||

A lap jelenlegi, 2013. január 31., 15:11-kori változata

Az egész oldal egy videó ihlette: Befektetési stratégiák mérnökök és informatikusok részére (2011-es videó).

Befektetési stratégiák

Az informatikusok szeretnek ezekről táblázatokat készíteni. :)

Ha saját stratégiák készítünk, akkor érdemes megmutatni egy objektív, független pénzügyi tanácsadónak.

Pénzügyi ökölszabályok

Németországban, Angliában, Nyugat-Európában profi szinten üzik. Egyetem után a szülök a diákot elküldik egy pénzügyi tanácsadóhoz és megtervezik a pénzügyi terveiket.

Pénzügyi tervezés alapgondolatok

Ennek elkészítése 1-2 óra legalább, hogy teljes és precíz legyen.

Rövid távú tartalék

- Célja: munkahely kiesés esetén, váratlan kiadások

- Annyi havi megélhetési tartaléknak kéne lenni, ahány % a munkanélküli ráta (de már 3-6 havi is jó lenne)

- Milyen megtakarítást válasszunk?

- Biztonságos legyen

- Bármikor hozzá tudjunk férni

Közép távú tartalék

- Célja: jellemzően saját ingatlan vétele, de lehet egy féléves világ körüli utazás

- Milyen megtakarítást válasszunk?

- Biztonság vagy hozam? Attól függ hogy mik az igények, hány éves a középtáv

Hosszú távú tartalék

- Célja: nyugdíj, anyagi függetlenség, gyermekek életkezdése

- Milyen megtakarítást válasszunk?

- A biztonság és a hozam fontos

- Ha tudjuk hogy mikor lesz a nyugdíj/gyerekek életkezdése, akkor tudjuk hogy mikor akarunk hozzáférni

Számolás

Ahhoz hogy ki tudjuk számolni a nyugdíj tökénket, ahhoz kell a havi kiadás.

Havi kiadás számolása

3 hónapon keresztül napi szinten vezetni a kiadásoket, és az éves nagyobb költségeket (nyaralás, síelés, karácsony, ajándékok) leosztani 12-vel és hozzáadni a havi összeghez.

Nyugdíj: A jelenlegi havi kiadások * 150 = Nyugdíjtöke

Példa

- Informatikus havi 400.000 Ft kiadása: 400.000 * 150 = 60.000.000 Ft

- Ehhez 15 évig 1.200.000 Ft évente szükséges, vagy

- 20 évig 700.000 Ft befektetés elegendő.

- Egy feltétellel igaz: nem nyúlunk hozzá a pénzhez

Család biztonsága

- Halál estére 3 évet fedezö életbiztosítás

- Havi megélhetési költség * 12 * 3

- Pl. 300.000 Ft * 12 = 3.600.000

- 3.600.000 * 3 = 10.800.000 Ft

- Rövid távú tartalék

- Ha nincs gyerek vagy mindkét fél keres akkor nem annyira szükséges

Nyugdíj vagy nyögdíj?

Pénzügyi átrendezödés, vagy válság?

Nyugat-Európában a megtakarítások 80%-a részvényalapú, hosszútávú befektetés, hosszútávra van félretéve, 20% készpénz/bankbetét. Magyarországon ez fordítva van, többség bankbetétben tartja a pénzét, mert nem tudnak róla az emberek és nem tudatosan gondolják át a pénzügyeket.

12% részvények estén?

SMP index: 72 év alatt volt 55 év, mikor pozitív hozamot hoztak és 17 év mikor negatív. A 17 évből is csak pár év volt mikor sok volt a negatív.

Átlaghozam: 12,8% Átlageltérés: 24,4%

24,4%-ot ki lehet védeni több részvénybe való befektetéssel például.

Befektetési háromszög

Minden megtakarítás vagy befektetés 3 tulajdonságból áll:

- hozam

- biztonság

- hozzáférhetőség (likviditás)

A probléma, hogy olyan nem létezik hogy mind a három teljesül. Ezekből kettőt lehet választani, de nem probléma, ha tudjuk hogy mikor és mire fordítjuk azt a bizonyos összeget.

Biztonságos, bármikor hozzáférhető

- Bankbetét

- Állampapírok

- Kötvények

- bár nem biztos hogy annyira biztonságos

- a hozamról le kell mondani

Hozzáférhető, szerencse esetén hozatom is hozhat

- Direkt tőzsde avagy spekuláció

- biztonságról lemondunk

Másik háromszög

- Legalacsonyabb kockázattal bíróktól fölfele.

- Előszór az alacsony kockázatúakkal kezdjük, majd fokozatosan fölfelé a kevésbé biztonságosakhoz

Direkt tőzsdézés

- Megfelelö tudással és tapasztalattal.

- Az egész portfólió max. 5%-át adja egy cég részvénye.

- Átvilágítani a család jelenlegi portfólióját.

Portfólió

Ingatlan, bankbetét, kötvény, befektetési alap.

Egyéb pénzügyi stratégiák

- adótervezés

- gyermek oktatása

- cash flow tervezés

- privát nyugdíjalap

- hagyatéktervezés

Portfólió optimalizálás

- Hitelek átnézetése minimum 2-3 évente

- Biztosítások átnézetése minimum 2-3 évente

- Új és új konstrukciók, újabb pénzintézetek

Pénzügyi tervezés folyamata

- Határozzuk meg, hogy most hol vagyunk, milyen anyagi helyzetben vagyunk, milyen korábbi pénzügy kalandokban vettünk részt

- Pénzügyi célok

- Alternatívak keresése

- 4.

- 5.

- 6.

Jobb stratégia is jobb mint hogyha nincs stratégia.

Mi alapján hozzuk a pénzügyi döntéseinket?

- Tervezzünk!

- Ne az érzelmeinkre alapozzuk a pénzügyi döntéseinket!

- vannak olyanok, akik a bevételük 50%-át olyan kacatokra költik, melyeket sosem használnak, csak érzelmi alapon vásárolták meg

- ruha vásárlási tipp: ha megtetszik egy ruha, menjen ki a boltból 10 percre, menjen vissza és ha még mindig kell, akkor vegye meg

- Pénzügyi intelligencia!

Ajánlott könyvek

Tóth András: Ösember a pénztárcámban

Hasonló videók

- Dr. Tóth András oldalán elérhető videók,